Управление финансами на ООО «Алмаз»

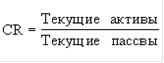

Коэффициент общей ликвидности показывает, в какой мере оборотные активы предприятия (часто называемые текущими, покрывают краткосрочные обязательства «текущие обязательства»), т.е. способно ли предприятие быстро погасить свои долги. Считается нормальным, если этот коэффициент находится в интервале 1 до 2. Рост его рассматривается как положительная характеристика финансово-хозяйственной деятельности предприятия. Если значение близко к единице, то у данного предприятия существует угроза финансовой нестабильности. Если значение этого показателя ниже единицы (существенное превышение обязательств над текущими активами), то можно говорить о высоком финансовом риске для кредиторов предприятия (связанным с тем, что предприятие не в состоянии оплатить свои счета).

Рассчитывается по формуле:

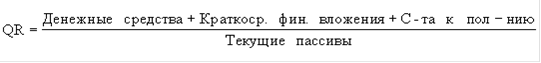

Коэффициент быстрой ликвидности исчисляется по более узкому кругу активов. В данном случае из расчетов исключается менее ликвидная составляющая оборотных активов - запасы товарно-материальных ценностей, поскольку считается, что при вынужденной продаже производственных запасов денежная выручка, как правило, ниже стоимости их приобретения. Принято считать, что коэффициент быстрой ликвидности должен быть больше единицы, хотя в отечественной практике ( в условиях неплатежеспособности, бартерных и зачетных операций) трудно выдержать нормативное значение данного показателя. Рассчитывается по формуле:

Рекомендуемые значения: 0.7 - 0.8

Таблица 2

Коэффициенты деловой активности

|

Показатель деловой активности |

Расчет |

Источник информации |

Рекомендуемое значение |

2005 г. |

2006 г. |

2007 г. |

2008 г. |

|

1.Оборачи-ваемость оборотного капитала |

Выручка (нетто)от реализации/средняя за период стоимость оборотных активов |

010ф2/290ф1 |

ускорение оборачиваемости - положительная тенденция |

2,37 |

2,39 |

2,45 |

2,53 |

|

2. Фондоотдача |

Выручка (нетто)от реализации/средняя остаточная стоимость основных средств |

010ф2/120ф1 |

рост показателя положительная тенденция |

85,85 |

85,85 |

85,85 |

85,85 |

|

3. Оборачиваемость активов (раз) |

Чистая выручка от реализации/чистая среднегодовая сумма активов |

010ф2/300ф1 |

должна быть тенденция к ускорению оборачиваемости |

2,15 |

2,17 |

2,21 |

2,28 |

|

4. Оборачиваемость дебиторской задолженности(дни) (только по покупателям) |

365/(Чистая выручка от реализации/Чистая среднегодовая дебиторская задолженность покупателей) |

365/(010ф2/(230+240)ф1) |

должна быть тенденция к ускорению оборачиваемости |

62,94 |

41,88 |

40,46 |

40,15 |

|

5. Оборачиваемость кредиторской задолженности (дни) (только по поставщикам) |

365/(Себестоимость реализованной продукции/Среднегодовая стоимость кредиторской задолженности поставщикам) |

365/(020ф2/620ф1) |

114,48 |

68,82 |

52,02 |

40,15 | |

|

6. Оборачиваемость запасов |

365/(Себестоимость реализованной продукции/Среднегодовая стоимость запасов)) |

365/(020ф2/210ф1) |

должна быть тенденция к ускорению оборачиваемости |

89,06 |

89,18 |

89,18 |

89,18 |

|

7. Длительность операционного цикла |

Оборачиваемость дебиторской задолженности в днях+Оборачиваемость запасов в днях |

п.4 + п.6 данной таблицы |

151,99 |

131,06 |

129,6 |

129,3 |